2022年終盤點之社會責任——ESG報告發(fā)布量持續(xù)增加 ESG投資回報未來可期

隨著中國步入高質量發(fā)展階段,建設美麗中國、綠色發(fā)展成為新時代要求,投資者對于企業(yè)的社會責任擔當、可持續(xù)發(fā)展能力等方面關注度日益提高。傳統(tǒng)的基于財務因素的評價體系越來越難以完全體現(xiàn)上市公司基本面發(fā)展,而ESG通過環(huán)境(Environment)、社會(Social)、治理(Governance)等三個議題提供了評價企業(yè)可持續(xù)發(fā)展能力的新視角,成為了衡量企業(yè)在“雙碳”目標實現(xiàn)、鄉(xiāng)村振興、共同富裕、上市公司高質量發(fā)展等主題表現(xiàn)的有效抓手,便于投資者識別企業(yè)風險、評估企業(yè)投資價值。

上市公司承擔著我國經濟發(fā)展的重要作用,對上市公司而言,落實ESG工作已經成為企業(yè)高質量發(fā)展的題中應有之義,加強ESG信息披露也是多角度展現(xiàn)公司價值的一種方式。2022年,A股ESG報告發(fā)布量顯著增加,相比2021年增加28.63%。2021年中國主要責任投資中,綠色信貸余額較2020年穩(wěn)步增長,規(guī)模居世界首位。最早的泛ESG公募基金推出至2022年6月30日,我國ESG投資基金板塊共存續(xù)261只ESG公募基金,基金規(guī)模合計超過3,600億元,承擔著行業(yè)高質量發(fā)展的重要責任。此外,隨著 ESG信息在投資管理決策中的權重不斷增加,盈利及改善機制累計傳導,ESG績效與企業(yè)股價正相關關系日漸明顯。

本篇將從A股上市公司社會責任報告披露情況、ESG投資發(fā)展現(xiàn)狀及ESG投資回報情況等角度,分析我國ESG發(fā)展現(xiàn)狀,為各位讀者呈現(xiàn)并解讀其背后的趨勢。

一、A股ESG報告發(fā)布量顯著增加 披露數(shù)量同比增長28.63%

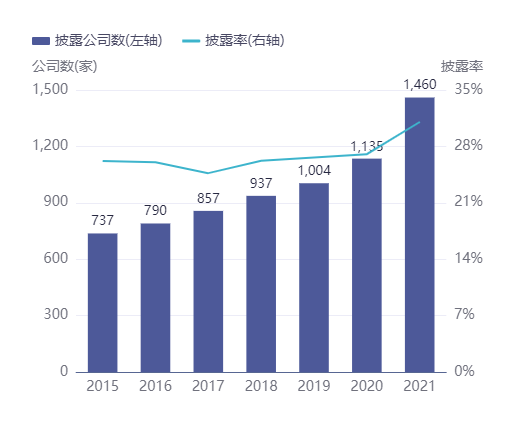

2022年,A股ESG報告發(fā)布量顯著增加, ESG信息披露在披露率、環(huán)境、社會、治理等相關方面均有不同程度的提升。截至2022年11月5日,已有1,460家公司披露2021年社會責任報告,占全部A股公司31.03%。2021年披露數(shù)量較2020年同比增長28.63%,披露率較2020年增長3.46個百分點。

數(shù)據(jù)來源:同花順FinD

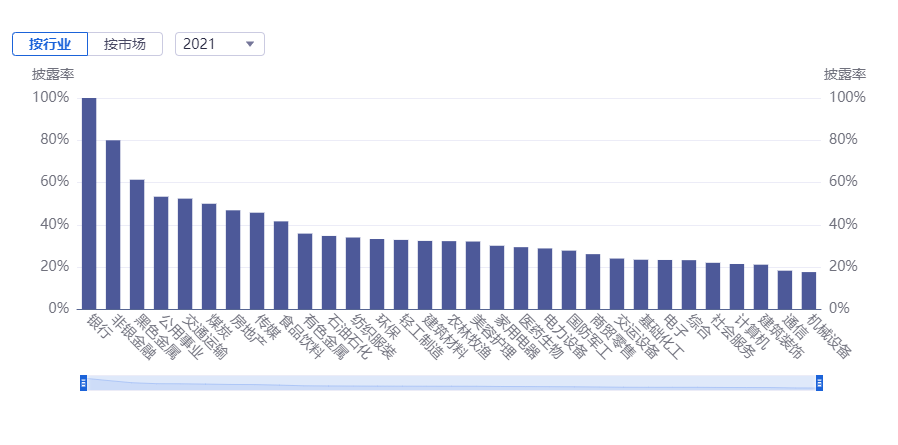

各行業(yè)披露率方面,按同花順行業(yè)分類統(tǒng)計,銀行披露率最高,為100.00%;機械設備披露率最低,為17.69%。按中證規(guī)模指數(shù)統(tǒng)計,滬深300披露率最高,為92.33%;中證1000披露率最低,為33.00%。

數(shù)據(jù)來源:同花順FinD

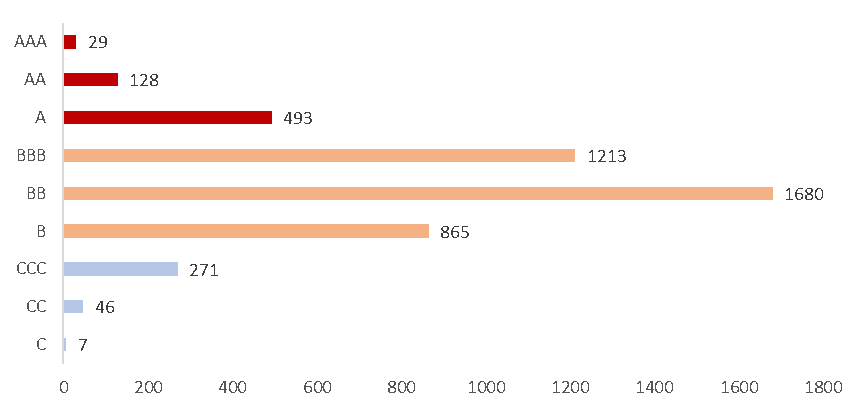

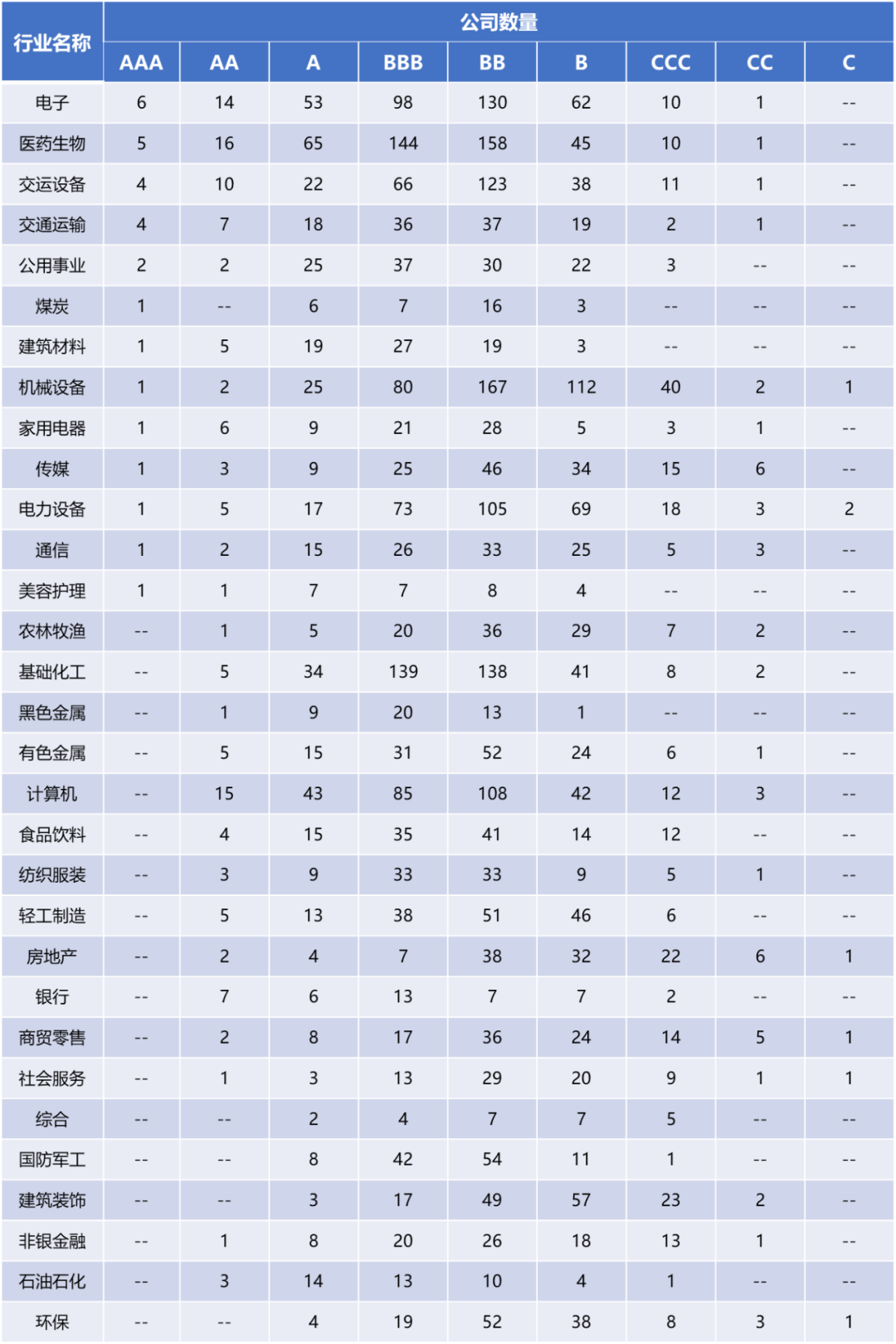

依據(jù)同花順ESG最新評級結果,評級A及以上的公司一共650家,占全部公司的13.73%;評級為B至BBB的公司一共3,758家,占79.41%。評級為C至CCC的公司一共324家,占6.85%。其中評級大于等于A的公司中,醫(yī)藥生物占比最多,為13.23%;評級小于等于BBB的公司中,機械設備數(shù)量占比最多,為19.70%。(注:全部公司范圍為有同一期ESG評級的公司)

另外,評級大于等于AA的公司中,醫(yī)藥生物行業(yè)同樣占比最多,有16家,醫(yī)藥生物行業(yè)在高評級中表現(xiàn)亮眼。以藥明康德為例,同花順ESG評分其環(huán)境管理得分45.04,社會管理得分35.67分,治理管理得分64.72分,爭議事件得分92.29分。具體來看,由于藥明康德在對外信息披露、輿情維護方面工作表現(xiàn)突出。同花順給與其信息披露質量(爭議事件子項目)得分96.42分,環(huán)保輿情(爭議事件子項目)得分100分。截至2022年6月30日,其同花順ESG評級為AA,ESG評分為65.17分。

二、中國簽署UNPRI機構數(shù)量快速增長

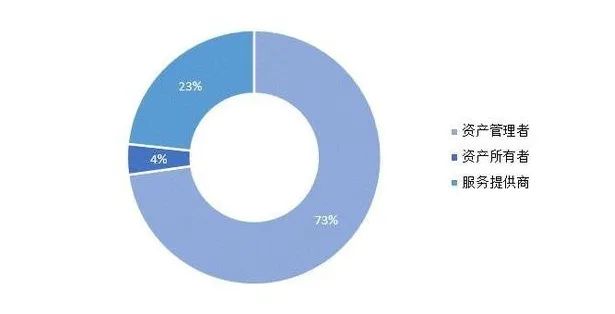

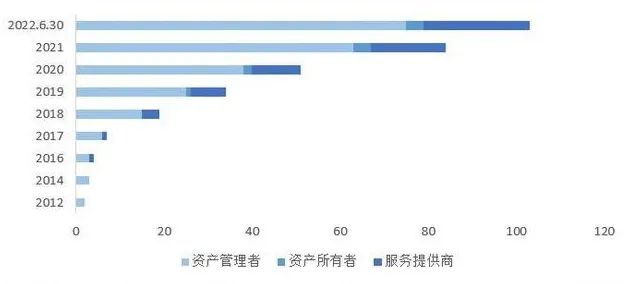

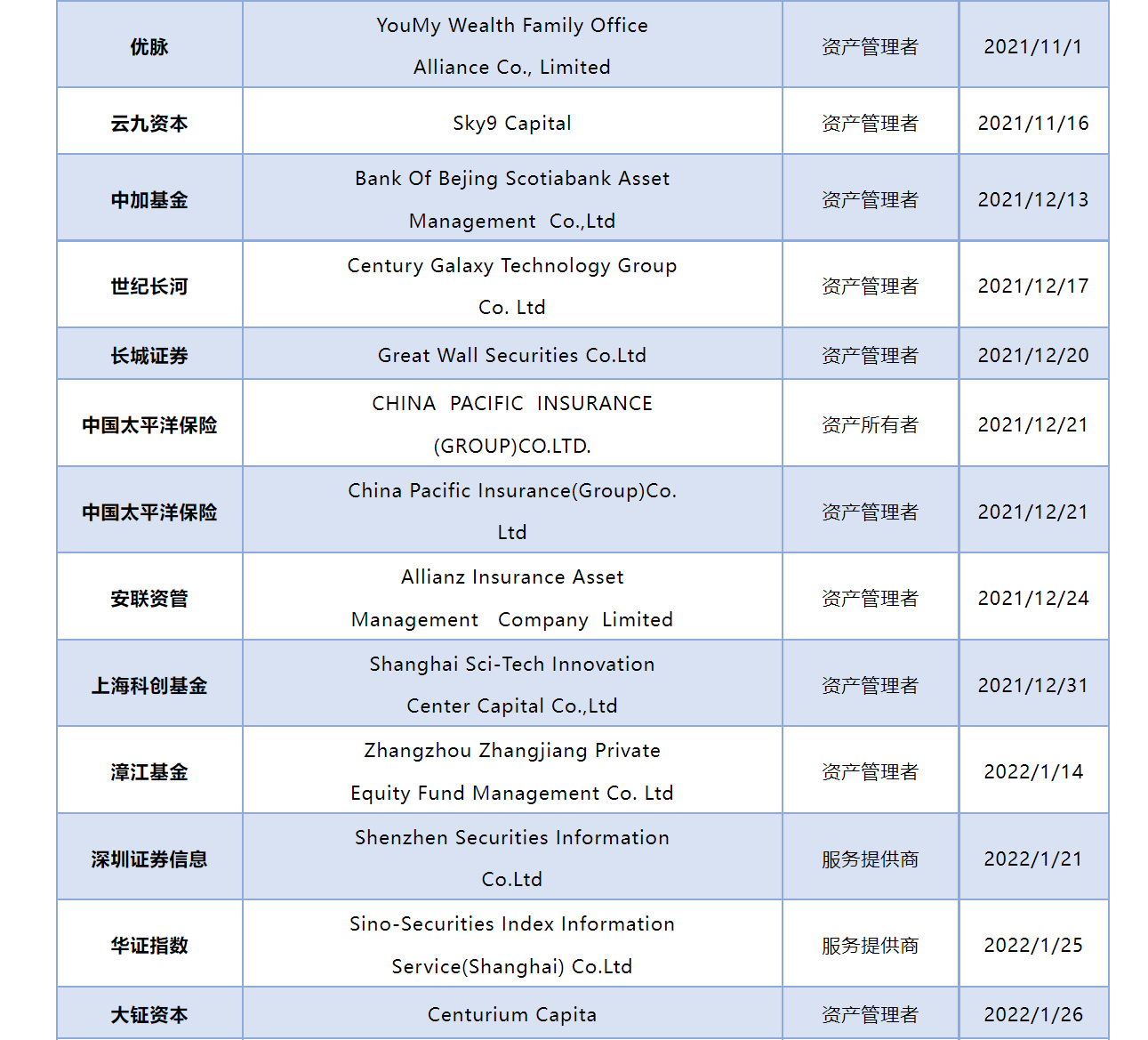

近年來,受歐美國家可持續(xù)投資理念的影響,中國ESG投資發(fā)展迅速,規(guī)模不斷擴大。據(jù)UNPRI(聯(lián)合國責任投資原則組織)的數(shù)據(jù),截至2022年6月30日,中國市場已有103家機構簽署了UNPRI,其中,資產管理者75家,資產所有者4家,服務提供商24家。從2012年起,中國開始參與UNPRI,簽約數(shù)量僅為2家,至2017年簽約數(shù)量仍為個位數(shù)。2018至2021年,簽約數(shù)量激增,2021年簽約數(shù)量達到了33家,2012年至2021年復合增長率達到了32.36%。2020至2021年,除拉丁美洲(77%)外,中國是簽約數(shù)量增長最快的市場,漲幅達到了46%。

中國簽署UNPRI機構占比情況

中國簽署UNPRI機構數(shù)量

從中國的UNPRI簽署機構數(shù)量方面來看,中國市場的ESG可持續(xù)投資踐行者在不斷增加。根據(jù)UNPRI數(shù)據(jù),國內有10家金融機構參與中英金融機構氣候與環(huán)境信息披露試點項目,覆蓋銀行、資產管理和保險,其中包括中國工商銀行(試點協(xié)調人)、江蘇銀行、興業(yè)銀行、湖州銀行、華夏基金、易方達基金、平安銀行、中國人民銀行、中航信托以及中國航空工業(yè)集團,資產總額約 50 萬億元人民幣。此外,華夏基金、華寶基金、中國平安、嘉實基金、易方達基金和中國南方基金六家中國內地金融機構加入了氣候行動100+倡議,通過實施氣候相關財務信息披露 TCFD框架,加強氣候相關信息的披露。

《中國責任投資年度報告2021》將中國主要責任投資(廣義ESG投資,僅涉及ESG三項任意一項即可)類型分為綠色信貸、可持續(xù)證券投資和可持續(xù)股權投資。同時,可持續(xù)證券投資分為可持續(xù)證券投資基金(包括ESG公募基金和ESG私募證券基金)、可持續(xù)債券(包括綠色債券、可持續(xù)發(fā)展掛鉤債券和社會債券)和可持續(xù)理財產品,可持續(xù)股權投資分為ESG私募股權基金和綠色產業(yè)基金。其中,綠色信貸余額市場規(guī)模最大,達到14.7萬億元,綠色債券次之,規(guī)模為16,500億元。

綠色信貸常被稱為可持續(xù)融資或環(huán)境融資,是金融機構通過信貸為可持續(xù)商業(yè)項目提供貸款機會,從而支持綠色、低碳、循環(huán)經濟,在貸款業(yè)務管理中增加對環(huán)境和社會風險的防范,提升自身的環(huán)境和社會表現(xiàn)。相比其他責任投資類型,中國市場的綠色信貸市場規(guī)模最大。據(jù)GSIA和China SIF的數(shù)據(jù),截至2020年底,中國綠色信貸余額高達11.5萬億元,占總貸款規(guī)模的6.7%。2021年,中國綠色信貸余額上升至14.78萬億元,較2020年增長28.58%,規(guī)模穩(wěn)居世界首位。

綠色債券是指發(fā)行人依法發(fā)行的,募集資金用于支持綠色產業(yè)并按約定還本付息的有價證券。目前,中國ESG可持續(xù)債券類投資仍處于起步階段,但資產規(guī)模已位居世界前列。中國市場的可持續(xù)債券以綠色債券為主。據(jù)China SIF的數(shù)據(jù),2021年我國綠色債券發(fā)行量超過6,000億元,同比增長180%。截至2021年,中國綠色債券規(guī)模為1.65萬億元,約占國內ESG投資規(guī)模的9%。

四、ESG公募基金收益表現(xiàn)強勁 引領行業(yè)發(fā)展作用明顯

ESG公募基金市場規(guī)模雖不如綠色信貸和綠色債券,卻是個人投資者最常見的ESG投資標的,許多個人投資者越發(fā)傾向于投資ESG公募基金。此外,由于ESG公募基金投資策略更加傾向于在剔除不良股的基礎上(負面篩選)積極運用正面篩選策略,更關注ESG評分高的標的,同時進行基本面因子增強,使其具有行業(yè)發(fā)展引領作用。ESG公募基金又可分為ESG主題基金和泛ESG主題基金,兩者的區(qū)別在于ESG主題基金需覆蓋ESG三個領域,泛ESG主題基金只需覆蓋ESG中任意一到兩個領域。由于對ESG基金(特別是泛ESG基金)的范圍界定有所不同,各大機構對ESG基金規(guī)模的統(tǒng)計也有所差異。

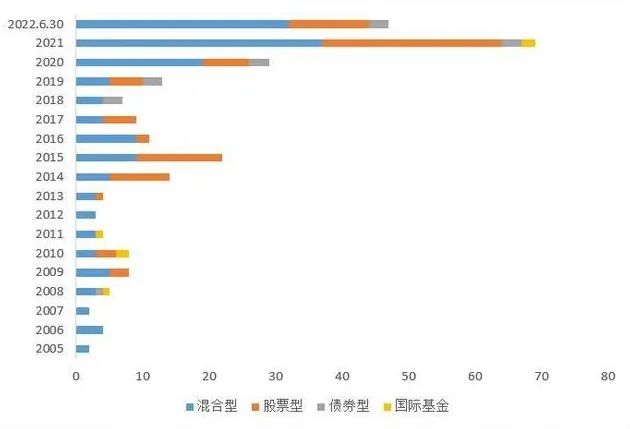

據(jù)China SIF的數(shù)據(jù),中國最早的泛ESG公募基金于2005年推出,但2015年前增長緩慢,每年新增基金數(shù)量均為個位數(shù)。截至2014年底,僅有31只泛ESG公募基金。從2015年起,每年新增基金均超過10只,并于2020年底達到近140只。截至2021年10月底,泛ESG基金實現(xiàn)飛躍,產品數(shù)量達到344只,基金規(guī)模增至2020年的兩倍多,達到5,400多億元。特別是主動型泛ESG基金,數(shù)量約占67%,且收益表現(xiàn)強勁,一年和三年區(qū)間凈值增長率均為正數(shù)。

雖然分類存在差異,但統(tǒng)計數(shù)據(jù)表明,近年來中國ESG基金發(fā)展進入快速成長期。Wind數(shù)據(jù)顯示,2020-2021年,ESG公募基金新發(fā)產品超過50只,新發(fā)產品總規(guī)模接近400億元。2005年至2022年6月30日,我國ESG投資基金板塊共成立261只ESG公募基金,基金規(guī)模合計超過3,600億元,其中規(guī)模超過10億元的產品有89只,占比34.1%,規(guī)模超過5億元的產品有121只,占比46.4%。

ESG公募基金業(yè)是我國引領行業(yè)高質量發(fā)展的中堅力量,以深圳公募基金業(yè)為例,2022年12月,深圳公募基金業(yè)首份社會責任報告發(fā)布。報告顯示,截至2021年底,深圳轄區(qū)公募基金公司管理資產總規(guī)模突破10萬億元。2021年支持基建、支持雙碳等各類主題基金31只,累計規(guī)模588億元,開展公益項目56個,扶持脫貧項目15個,資助脫貧學生人數(shù)3,833人,年度成立ESG相關基金數(shù)量多,規(guī)模大,實際落地執(zhí)行的社會責任項目多,是引領行業(yè)高質量發(fā)展的代表。

ESG公募基金成立時間及數(shù)量

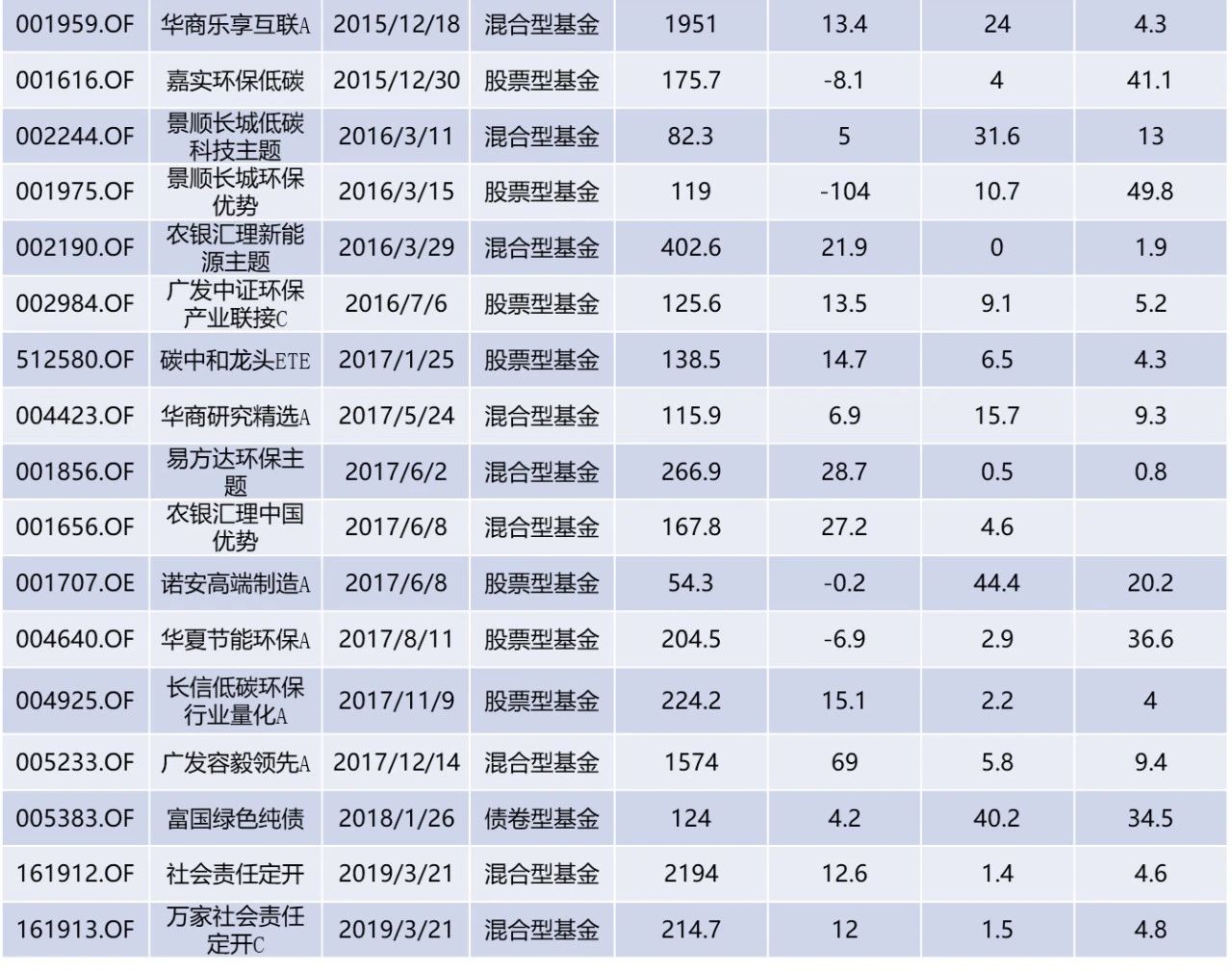

ESG公募基金產品列表(成立超過三年且同類基金三年&一年收益排名前50%)

五、ESG績效與企業(yè)股價呈正相關關系 ESG投資回報未來可期

隨著對責任投資理念的接納和認可,越來越多的機構投資者將ESG評級和相關信息納入投資管理流程,增加 ESG信息在投資管理決策中的權重。ESG因素通過內在機制傳導,不斷為企業(yè)積累盈利及改善機制,對企業(yè)整體估值水平產生影響,上市公司ESG績效與企業(yè)股價正相關性關系日趨明顯。

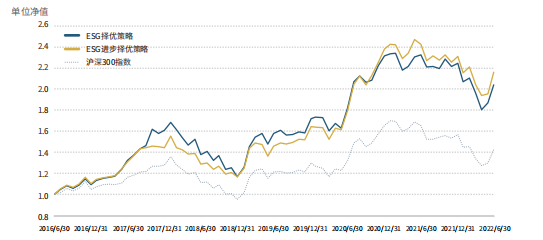

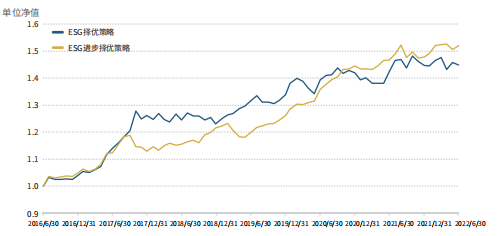

以滬深300為例,每個月末篩選ESG評分排名靠前的20%公司,構建ESG擇優(yōu)策略;另外每個月末篩選ESG評分變化率排名靠前的20%公司,構建ESG進步擇優(yōu)策略。我們發(fā)現(xiàn),從2016年7月到2022年6月期間, ESG擇優(yōu)和ESG進步擇優(yōu)策略相對于滬深300指數(shù)分別取得6.4%和7.2%的年化超額收益,夏普比率從滬深300的0.37%分別提升到1.06%和1.54%。

滬深300ESG單因子策略表現(xiàn)

滬深300EsG單因子策略超額收益表現(xiàn)

結語

展望未來,在氣候變化、地緣政治等人類面臨的重大影響之下,全球進入了不確定性激增的時期。但人類社會對ESG因素為代表的可持續(xù)發(fā)展的持續(xù)重視是應對"不確定性時期"的"確定性因素"。中國在綠色高質量發(fā)展的整體政策推動下,監(jiān)管、市場、媒體及公眾將持續(xù)保持對上市公司ESG的關注和影響。同時,ESG也是上市公司自身高質量發(fā)展的重要著力因素。在此背景下,預計未來較長時期內中國上市公司的ESG績效持續(xù)提升將是確定性趨勢。

此外,ESG信息披露體系是ESG評分的框架,企業(yè)ESG信息披露等制度的完善是ESG投資發(fā)展的基礎和重中之重。對此,我們建議上市公司應及時規(guī)范ESG信息披露體系,提升企業(yè)信息披露質量,塑造好企業(yè)價值和品牌價值,通過積極倡導可持續(xù)發(fā)展、社會責任、環(huán)保低碳等理念,引領中國企業(yè)高質量發(fā)展。

參考資料:

【1】Growing Momentum: An Overview of China A-Share ESG Performance 2022,2022A股上市公司ESG評級分析報告(20,22)

【2】同花順ESG2022評級統(tǒng)計

【3】中國人民銀行研究局,綠色金融助力碳達峰碳中和

【4】第一財經,2022中國ESG投資報告